finanskrisen 10 år efter att finanskrisen bröt ut råder delade meningar om huruvida det svenska banksystemet är tillräckligt rustat för en ny kris. Flera experter varnar för att hushållen på kort sikt är mest utsatta.

För nästan exakt 10 år sedan hade finanskrisen precis brutit ut till följd av stora problem som uppstod i banker och på bolånemarknaden i USA. I veckan diskuterades frågan om vad som har hänt sedan dess och hur starkt banksystemet står rustat mot kriser av två paneler; på Studieförbundet näringsliv och samhälle, SNS och på LO.

Bo Becker, professor i finansiell ekonomi vid Handelshögskolan, inledde sin dragning med att vilja redigera rubriken för samtalet på SNS som var: »Klarar bankerna nästa kris?«

– Målet med kreditregleringen är ju att samhällskonomin ska må bra, inte att banker ska överleva, säger Bo Becker.

Sedan finanskrisen har flera åtgärder gjorts på både internationell och svensk nivå för att komma tillrätta med risker i det finansiella systemet. På EU-nivå har man bland annat skapat bankunionen och skärpt regelverket för att övervaka ländernas ekonomier, enligt nivåer på underskott och statsskulder. Internationellt har det så kallade Basel-regelverket, som reglerar hur mycket eget kapital banker ska hålla i förhållande till risk och skulder, skärpts och förändrats.

I Sverige har bland annat ett tak på belåningsgrad införts, och Finansinspektionen har fått ett större uppdrag att utöva tillsyn genom bland annat skärpta amorteringskrav. Men regeringens föreslagna bankavgift för framtida kriser, en så kallad resolutionsavgift, drogs tillbaka efter kraftig kritik.

Huruvida åtgärderna är tillräckliga råder det delade meningar om.

När det gäller Sverige, som stod i centrum för paneldebatten på SNS, menade både Finansinspektionen och kreditvärderingsinstitutet Moody’s att svenska banker sannolikt skulle klara av en ny kris bra.

– Vi tycker att kapitaliseringen i svenska banker är tillfredsställande, vilket till exempel stresstester visar, sa Finansinspektionens generaldirektör Erik Thedéen som dock påpekade att varken testerna eller andra mått kan ge en perfekt bild av verkligheten.

Mycket av tilltron till svenska banker bygger på att bolån, som är den största delen av deras utlåning, bedöms ha låg risk, samt att svenska banker har väldigt låg andel så kallade problemlån.

Louise Lundberg, senior kreditanalytiker på Moody’s, lyfter också fram svenska bankers lönsamhet med en avkastning på 12-15 procent som en faktor som talar till deras fördel ur kreditvärderingssynpunkt. Hon ser inte heller att kapitaltäckningskraven på något sätt hämmar bankerna i dag, något de själva ofta hävdar.

– Den största risken vid stora boprisfall på, säg 25 procent, är att det drabbar tillväxten och därmed andra företag, säger hon.

Även Bo Becker, ser hushållen som mer i riskzonen än bankerna. Hushållens stora och växande skulder i kombination med en extremt låg räntenivå är ett orosmoment.

– Man kan tänka sig en situation där räntenivån går upp mycket och hushållen lider, utan att bankerna har stora problem. Då drar hushållen ned sin privatkonsumtion, och det påverkar indirekt alla. Där känner jag inte alls att vi kan vara säkra på att vi har skyddat oss, säger Bo Becker.

Man kan tänka sig en situation där räntenivån går upp mycket och hushållen lider, utan att bankerna har stora problem.

Från Finansinspektionens sida bedömer man att den så kallade makrotillsynen, vilket i Sverige tydligast märks genom amorteringskravet på hushållens bolån, kommer att få en större roll framöver. Det här beror på nya, internationella harmoniserade regler för att beräkna risk och kapitaltäckningskrav på bankerna.

Enligt Thedéen kommer de att minska möjligheten för svenska myndigheter att ställa kapitaltäckningskrav på bankerna utifrån svenska förutsättningar, vilket hittills gjort att man beräknat en högre risk på bolån än vad som nu kommer att ske.

– Det här kommer inte att leda till lägre kapitalkrav, men ändra möjligheten att sätta kraven mer flexibelt, säger Erik Thedéen.

Han bedömer att behovet av tillsyn av bankerna kommer att öka, men också makrotillsynen kommer att öka. Den sker idag mest genom kontroll av bolån och hushållens skulder, men framöver tros den sträcka sig till nya sektorer där risker byggs upp.

– Det som kommer mer internationellt nu är att man börjar titta på makrotillsynsåtgärder i andra sektorer: kommersiella fastigheter och högt skuldsatta företag, säger Erik Thedéen.

LO-ekonomen Ola Pettersson och Riksbankens vice och Cecilia Skingsley argumenterade på sitt håll, i LO-borgen, för att bankerna håller för lite eget kapital.

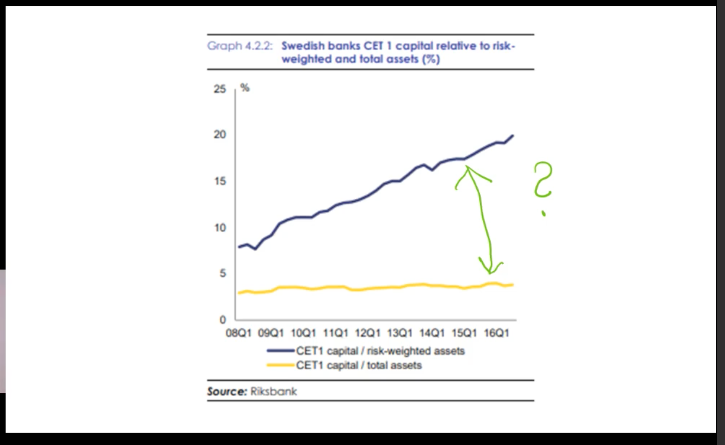

Om man räknar bankernas egna kapital i förhållande till deras totala tillgångar och åtaganden har bankernas buffertar inte ökat alls sedan 2008. Men eftersom bedömningen ofta görs i förhållande till risk har bankerna enligt en sådan beräkningsmodell mycket högre kapitaltäckning i dag.

– Man ska komma ihåg att anledningen till att svenska banker har fått bättre kapitaltäckning är att vi har väldigt mycket bolån i svenska banker vilket räknas som låg risk, sa Cecilia Skingsley på LO-seminariet.

Både Riksbanken och Ola Pettersson vill se utökade kapitalkrav på bankerna, och Riksbanken har föreslagit en gräns på minst 5 procent i förhållande till de egna tillgångarna (bruttosoliditet).

– Så länge banksektorn spelar den centrala rollen i det finansiella systemet så tror jag att det allra mest verkningsfulla är att tvinga bankerna att hålla mycket eget kapital, sa Ola Pettersson.

Anledningen till att svenska banker har fått bättre kapitaltäckning är att vi har väldigt mycket bolån i svenska banker, vilket räknas som låg risk.

Bo Becker menar att de låga kapitalkrav som det historiskt sett har varit på bolån stimulerar banker till att göra mer av den typen av utlåning, vilket påverkar företagslån negativt.

Men Louise Lundberg från Moody’s tror att nya regler för kapitalkrav, som inte tar hänsyn till risknivån, kan få bankerna att ta större risker.

– Om bankerna måste hålla mycket mer kapital på svenska bolån än vad svenska bolån egnentligen skulle kräva, ja, då har de kanske inte samma incitament att vara lika strikta i kreditgivningen, säger .

Finansinspektionen bedömer att »kraftigt höjda« kapitalkrav skulle innebära en risk att bankerna krymper genom att låneverksamhet, till exempel bolån, pressas ut till nya och mindre aktörer. Det kan i sin tur göra att en stor del av låneverksamheter inte faller under regelverket för banker, och därför inte kan kontrolleras.

Även Cecilia Skingsley bedömer att uppstickarbolag, som inte är renodlade banker, är något man måste hålla koll på och nämner bland annat Facebook och Google: »Ser det ut som och går som en bank, ja, då ska det också regleras«.

Medan Finansinspektionen bedömer att svenska banker skulle stå pall för en kris, är Bo Becker inte lika övertygad.

– Nu har vi ändrat en hel del av designen i hur banker regleras. Sen får vi se när krisen kommer om kreditgivningen fortsätter, säger han och påminner om att alla kriser hittills har visat på överraskningar som är svåra att förutse.

Ola Pettersson, chefsekonom på LO, är kanske än mer pessimistisk och menar att grundproblemen under finanskrisen, med stora banker och kreditinstitut som bedömdes vara »too big to fail« – det vill säga stater tvingades rädda dem – snarare förvärrats.

– Om vi tittar på kreditinstituten har koncentrationen bara ökat sedan 2008. Även om det uppstått nya ramverk innebär det att de här bankerna aldrig kan tillåtas gå i konkurs, för det skulle rasera de finansiella marknaderna. Grundproblemen kvarstår i alltför hög grad.

Följ Dagens Arena på Facebook och Twitter, och prenumerera på vårt nyhetsbrev för att ta del av granskande journalistik, nyheter, opinion och fördjupning.